忙しいワーママの家計簿は『マネーフォワード ME』がおすすめ!貯蓄率40%超を達成する我が家の家計簿と家計管理の方法を公開します。

※記事内に商品プロモーションを含む場合があります

こんにちは!シンプリストワーママ、5年以内にセミリタイアを目指し中のいちこ(@ichiko2022)です。

資産形成をするための最初のステップは収支を把握する=家計簿をつけることです。

でも家計簿って面倒ですよね?

家計簿が続かない…

家計簿をつけてるけど全然貯蓄が増えない!

そんな方に向けて、シンプルライフを実践する我が家の家計簿と家計管理の方法を紹介します。

ポイントは『家計簿・家計管理に時間をかけない仕組みを作る』こと。

私は家計簿は毎日1分、家計管理は1日5分程度の隙間時間を使って行っています。

家計簿やレシートを眺めて頭を悩ませる・・そんなことは一切せず、今年は年間貯蓄率40%超を達成予定です。

※2022年9月現在34%。ここから年末に向けて追い上げます!!(理由は後述)

元浪費家・月の収支は赤字・家計簿が続かないの3点セットの私でもできたので、ぜひ参考にしてみてくださいね。

おすすめ家計簿『マネーフォワード ME』

月額500円で家計簿と資産管理を自動化する

早速ですが、我が家は『マネーフォワード ME』を使って家計簿をつけています。

『マネーフォワード ME』は持っている銀行口座、クレジットカード、証券口座、などなどの情報を登録すると、残高や支出の情報を取り込んでくれる家計簿・家計管理アプリです。

提携可能な金融機関数がとっても多いので、このアプリ1つで家庭全体の家計管理が可能です。

取り込んだ支出の情報は、自動で食費や光熱費などの費目を分類して家計簿にしてくれるので、『家計簿をつける』という作業を時短できます。

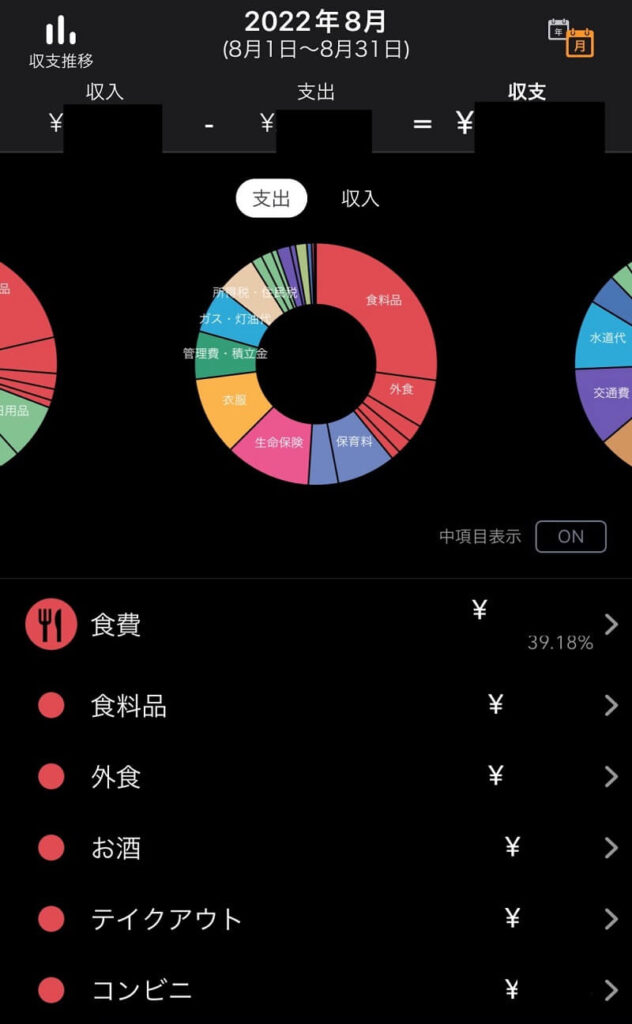

例えば我が家が愛用している『パルシステム』を『マネーフォワード ME』に提携させておくと、毎週こんな感じで商品ごとの購入情報を読み込み、食費(大費目)の中の食料品(中費目)として計上してくれます。

自動で中費目まで分けてくれるので、詳細な家計簿になります。家計の無駄がわかりやすいので、支出も見直しやすいです。

恥ずかしいので金額は非公開。。恥

いつか公開できるように主婦力を上げて節約したいです!!

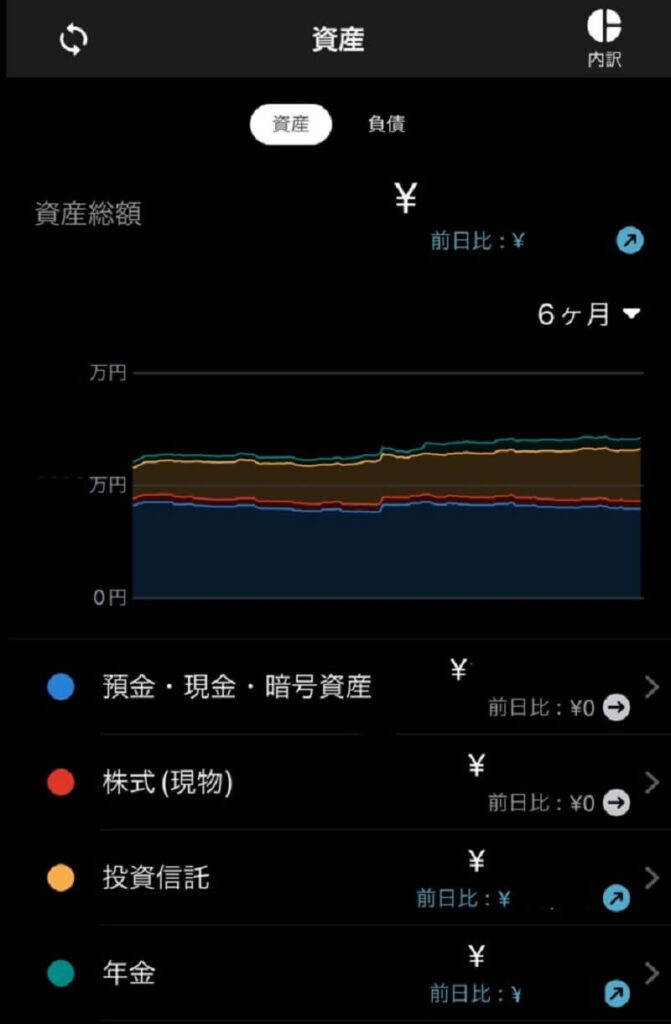

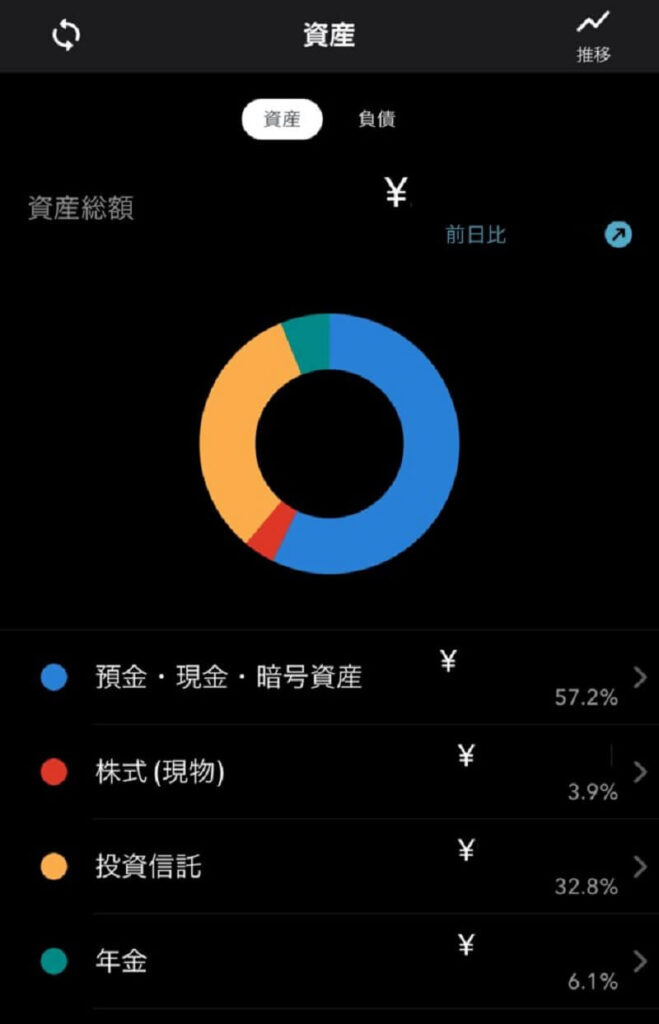

家計簿としての機能は抜群ですが、さらに証券口座や普段使っていない口座も全部登録すれば、資産管理も楽々です。

資産の増減を下記のようなグラフや円グラフで見る事ができるので、アセットアロケーションの見直しも簡単でにできてしまいます。

我が家は子供達も含め銀行口座も証券口座も複数持っているので、『マネーフォワード ME』にそれぞれ登録することで家庭全体の資産管理を行っています。

※無料会員だと連携可能数が10までなので、連動させたい口座が多い場合はプレミアム会員(月額500円)になる必要があります。

我が家の家計管理担当は私!

ですがお金に無頓着な夫にもIDを連携して夫婦で資産を共有しています。

ID・・なんだったかな。。

月額500円(プレミアム会員の場合)かかってしまいますが、アプリ1つで家族のお金を簡単に管理できてしまうので、『家計簿が続かない方』や『仕事と育児に忙しい子育て世帯』にぴったりです。

マネーフォワードMEのデメリット

費用がかかる

1番のデメリットは月額制であることです。

無料でも使えるのですが、口座等の連携先が10までに限定されてしまうため無料版では2人以上の世帯の家計管理には不向きです。

そのため、家計簿にお金をかけたくない!という方には向いていません。

持ち家の管理には不向き

我が家は分譲マンションに住んでいます。

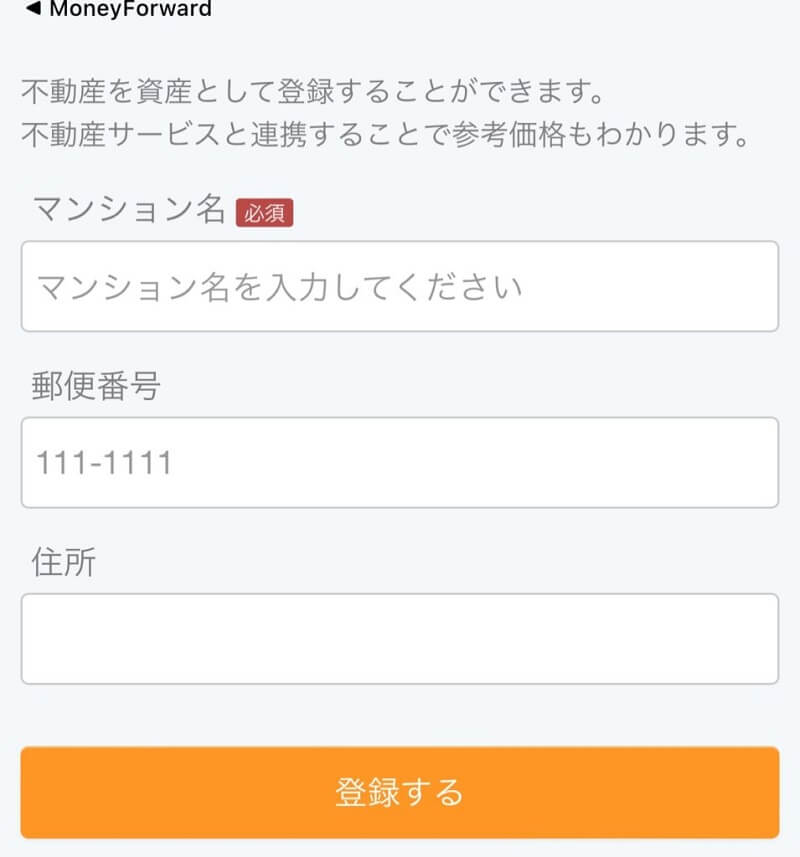

持ち家も資産として管理したい…と考えていた時に、マネーフォワードMEの『不動産』の項目に気が付きました。

自宅の住所とマンション名を入れるだけで、不動産サービスと連携し自宅の売却額を査定してくれる機能です。

査定した金額は資産として計上されます。

これでOKとしたいところですが、我が家は住宅ローンがあるので実際資産となるのは、

売却予想額-住宅ローンの残債-売却にかかる各種費用

住宅ローンはもちろん負債として登録することが出来るのですが、資産と負債を相殺して表示が出来ないため、パッと見て総資産を把握できないのです。

なんだか分かりにくい・・

我が家は管理に出来るだけ時間をかけたくないので、住宅ローンのみ別管理をすることにしました!

代わりとして採用したのが、マネーフォワード 住まい。

こちらの機能を使って、定期的に持ち家の価値を把握していくことにしました。

▶都内分譲マンションは資産になったのか?購入から6年間の収支まとめ。

我が家の家計簿の使い方

マネーフォワード MEを使えば簡単に家計簿をつける事が出来ますが、家計簿はつけるだけでは意味がありません!

ここからは、我が家の家計管理方法をご紹介します。

固定費・変動費は月ごと、特別費は年単位の管理をする

我が家は、支出を以下の3つに分けて管理しています。

- 固定費→光熱費、通信費、教育費等

- 変動費→食費、日用品、医療費等

- 特別費→旅行、帰省、家具家電等

固定費・変動費は『マネーフォワード ME』の予算管理で月ごとの管理

固定費・変動費は費目ごとに月単位の予算を設定し、設定した予算を超えないように進捗を確認します。

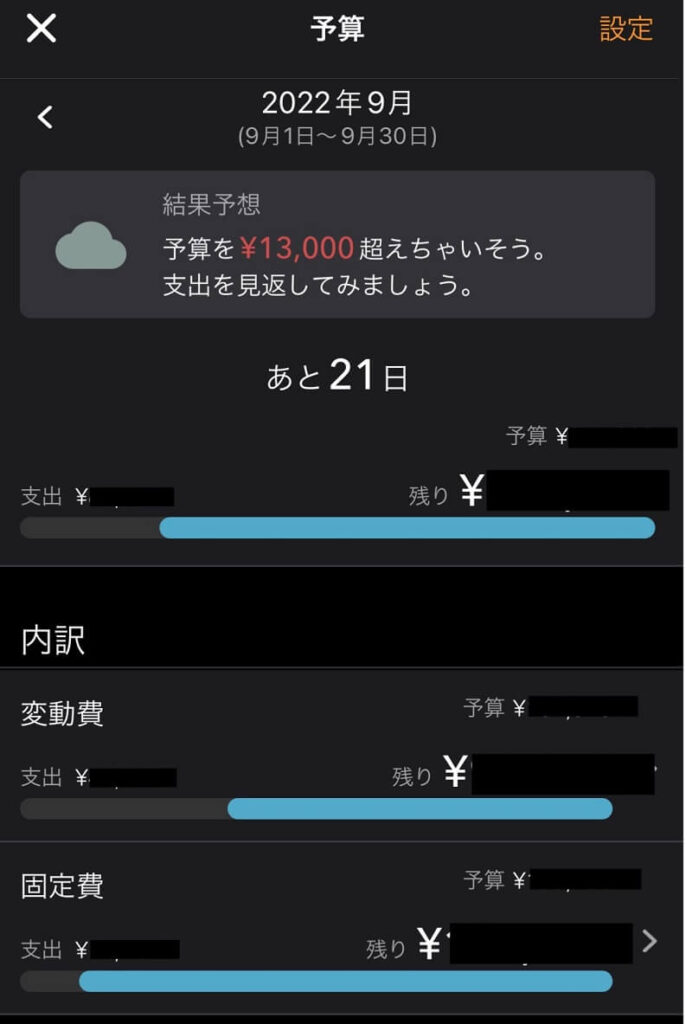

具体的にはマネーフォワードMEで費目ごとの予算を設定し、自動で振り分けられた支出を見ながら進捗を管理します。

アプリが結果を予測してくれるので、パッと見て分かりやすいです。

くもりマーク(予算超過注意)が出てきたら、スーパーの一回の買い物予算を調整したり、買おうと思っていた服を翌月に回したりして調整しています。

そもそも固定費は毎月大きく変動するものではないので、日々の管理は変動費だけ。

これだけの作業であれば、1日5分もあれば出来てしまいます。

そして半年に1回程度、夫婦で固定費も含めて見直しを行ないます。

我が家では、日々の管理には時間をかけず、予算の見直しを重視しています。

そもそも貯蓄率は以下の式で計算します。

貯蓄率=貯蓄額÷手取り収入×100

つまり貯蓄率をあげるには貯蓄額を増やすことが大切です。

さらに言えば貯蓄額は収入と支出の差なので、収入を増やす、支出を減らす事が大切です。

この支出を減らすために、家計簿を定期的に見直して無駄な支出を減らし、予算を下げることが重要なのです。

そしてマネーフォワードMEを使えば、時間をかけずに簡単に家計簿の見直しができます。

平均的な貯蓄率は30%程度と言われているので、我が家の40%超の貯蓄率は平均と比べればまぁまぁ頑張っていると言えると思います。

でもセミリタイアを目指すには低すぎる。。

貯蓄率を上げて5年以内にセミリタイアしたいです!

支出を減らせばセミリタイア後の生活にも余裕が出ますね。

家計簿の本来の目的は収支を見直す事。家計簿をつけていることで満足しないよう、作業は最小限に減らしましょう。

特別費は『マネーフォワード ME』の年間の支出で年単位の管理

旅行費や家具家電の購入費用など毎月発生しない費用は、特別費として年単位の予算設定をしています。

マネーフォワードMEの家計簿から年間の支出を見ることで簡単にチェックできます。

2022年8月末現時点の我が家の貯蓄率は34.4%。年末までにタイトル通り40%を超えられる!と予想できるのは、年間の特別費予算のほとんどを使っているからです。

冬のボーナスと住宅ローン控除の還付金があるので、ほぼ達成出来る見込みです!

ここから年末に向けては大きな支出はあまりないので、月々の管理を頑張っていきます。

ちなみに2022年一番高い支出はドラム式洗濯機。

高い買い物でしたが家事の時短に大活躍!良い買い物でした。

▶ドラム式洗濯機を購入!共働き&子育て世帯が導入するメリットとデメリット

▶共働き・子育て夫婦の洗濯ルーティン。ドラム式洗濯機で家事を時短&シンプルに暮らす

時短した時間で本業を頑張り収入を増やすのが我が家の資産形成スタイルです。

まとめ:マネーフォワードMEを使って手間をかけずに家計管理をしよう

忙しい子育て家庭の家計簿は『マネーフォワードME』がおすすめ。

適正な予算を設定しておけば、自動で作成された家計簿を見直すだけで家計管理も出来ちゃいます。

我が家はマネーフォワードMEを活用し以下のポイントで家計管理することで年間貯蓄率40%を達成予定です。

- 固定費、変動費は月ごとに管理

- 特別費は年単位で管理

- 半年に一度予算設定を見直す

マネーフォワードMEは優秀なアプリですが、より家計管理を簡単にするため、住宅だけは別管理しています。

持ち家の価値はマネーフォワード すまいで簡単に確認できますので試してみてくださいね。

あなたの暮らしがより良いものになりますように

お読み頂きありがとうございました。

コメント